当社グループは、戦略のレジリエンスを検証するにあたり、気候変動リスクのインパクト分析を行い、その結果を踏まえシナリオ分析を実施しました。

インパクト分析のプロセスとして、まず、気候変動がもたらす影響、または気候変動対策がもたらす影響について、考えられる観点を列挙し、当社グループの主要事業ごとに機会とリスクを抽出しました。事業ごとのリスクと機会、および気候変動影響項目について統合した結果を示します(表1)。

表1 リスクと機会の抽出(一部)

| リスク | 機会 | |||

| 移行 リスク | 政策・ 法規制 | カーボンプライシングの加速 | ・エネルギー調達コスト増 ・カーボンニュートラルに向けた低炭素関連事業の競争激化 | ・再エネ導入加速によるエネルギー調達コスト安定化 ・燃料電池、省エネ関連製品・ソリューションサービス、エネルギーマネジメント事業の拡大 ・炭素固定技術開発進展による事業化 |

| 電動車シフトの進展 | ・自動車産業への新規参入企業増による競争激化 ・車載電池需要増加による原材料の調達競争激化 ・車載電池コスト高止まりによる、自動車の収益性悪化と部品コスト低減圧力の増加 | ・電動車関連市場拡大 | ||

| 評判 | 消費者の環境意識の高まり | ・環境取り組みと訴求の不足による不支持 ・所有から使用への価値観変化による販売減 | ・サステナブル企業、製品と認知されることによる顧客増 ・低炭素製品、エコマテリアル、エネルギーマネジメント事業の拡大 | |

| レピュテーションリスクの増大 | ・脱炭素取り組み不十分による事業機会減少 ・情報開示の強化への対応遅れによる投資減少 | ・環境対策技術、製品が認知されることによる事業機会増大 ・削減貢献量の認知定着による金融市場からの投資増加 | ||

| 技術 | 再生可能エネルギー利用の拡大 | ・再エネ対応強化のための設備投資増 | ・高効率太陽電池による新規市場開拓 | |

| 非CO2排出発電の拡大 | ・製造エネルギー調達コスト増 ・非CO2排出発電の地域差により、製造拠点戦略の見直し | ・ライフサイクルでのCO2低減により電動車シフトが進み、関連市場が拡大 ・水素活用による新規市場開拓 | ||

| ZEH/ZEBの普及 | ・住宅設備関連の低炭素製品のコモディティ化 | ・住宅設備、家電等によるエネルギーマネジメント&トータルソリューションの提供機会増 ・断熱に寄与する材料の需要拡大 | ||

| 低炭素製品への置換 | ・低炭素製品のための軽量・高強度素材の開発競争に向けてコスト増 | ・エネルギー使用量の削減に寄与する素材の需要拡大 | ||

| サプライチェーンの効率化 | ・設備投資の拡大により収支圧迫 | ・エネルギーマネジメントシステム需要拡大 ・データによる最適化での生産コスト低減による価格低下で販売増 | ||

| 市場 | サーキュラーエコノミー推進 | ・リサイクル&リユース技術の遅れによるコスト増 ・循環資源活用が消費者の嗜好に不適合 ・循環経済関連法規制への対応遅れによる事業機会減少 | ・サーキュラーエコノミー型ビジネスモデルに転換 ・循環資源需要の拡大 | |

| 物理 リスク | 慢性 | 慢性的な気温上昇 | ・従業員の体調悪化による生産性低下 ・エアコン過剰運転によるエネルギー多消費が消費者から敬遠 | ・ヘルスケア、空調、エネルギーマネジメント、ハウジング、コールドチェーン事業の拡大 ・食糧危機に適応した植物工場関連事業への参入 |

| 急性 | 異常気象への物理的リスクマネジメント | ・当社グループ工場の稼働停止 ・サプライチェーンへの打撃 | ・インフラ強靭化ニーズの拡大 ・レジリエンス性を確保した燃料電池事業の拡大 ・BCPによる危機管理により、災害に強いモノづくり | |

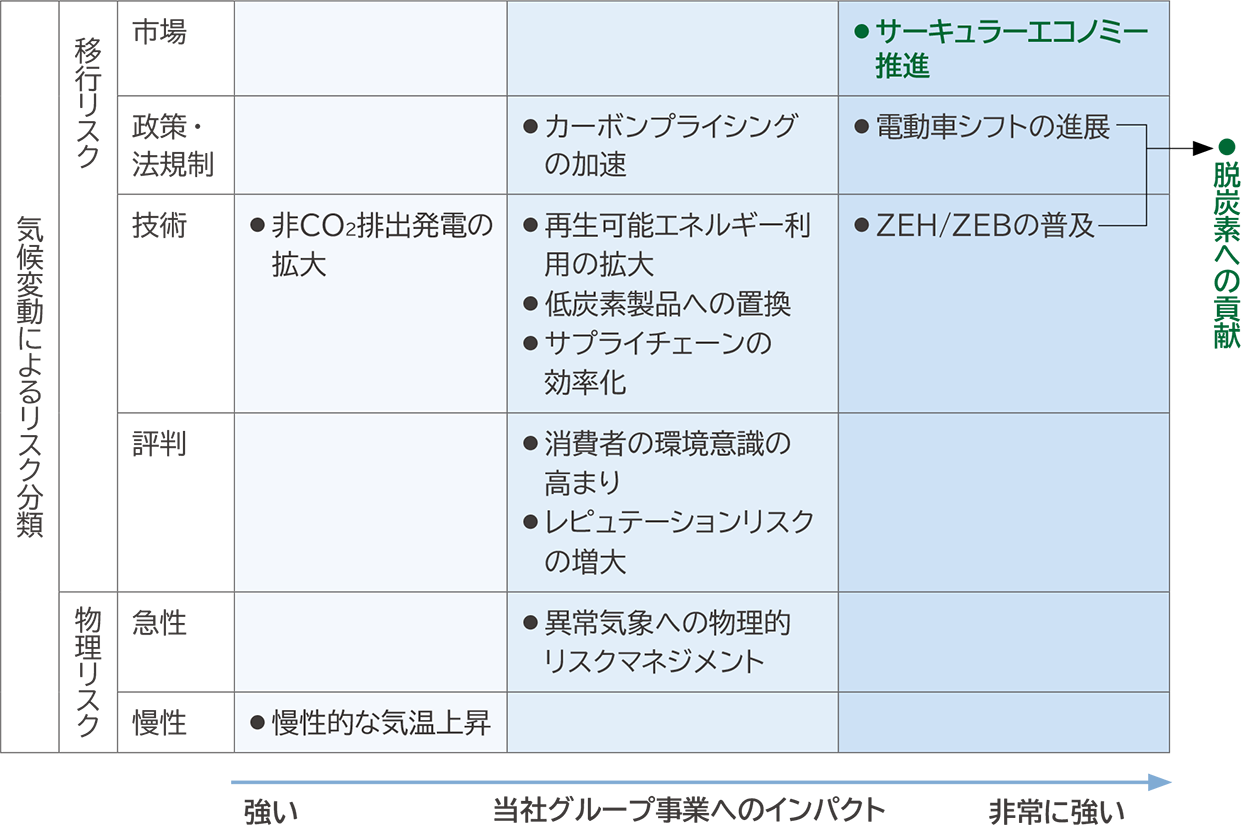

抽出したリスクと機会をもとに要素分析を実施し、当社グループ事業へのインパクト分析を行った結果について、気候変動リスクのインパクト分析として表に示します(図1)。

図1 気候変動リスクのインパクト分析

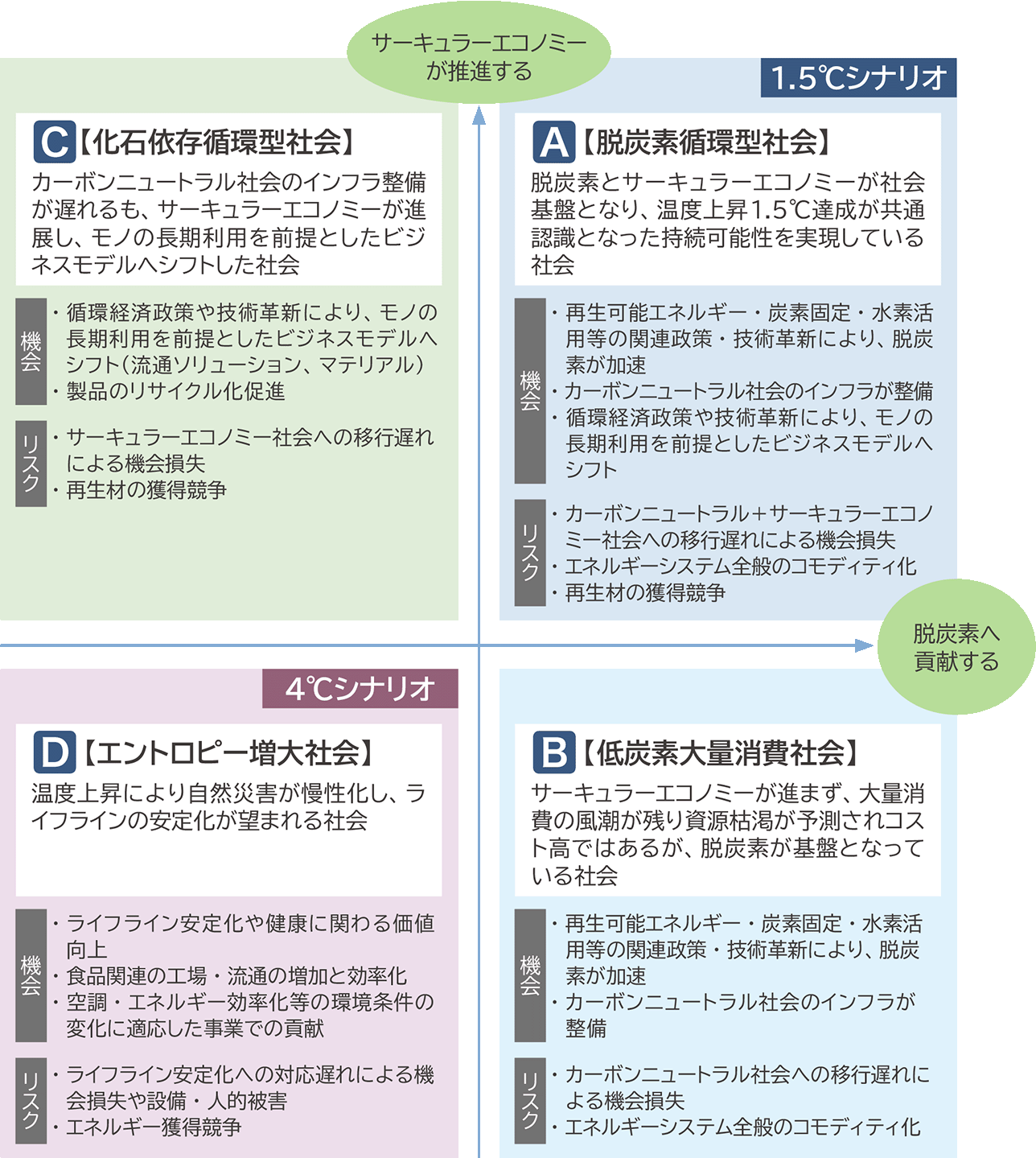

気候変動視点で、当社グループ事業へのインパクトが非常に強い項目として、「脱炭素への貢献」「サーキュラーエコノミー推進」を抽出することでマテリアリティを特定し、その2項目をそれぞれ軸に設定し、4象限それぞれで2050年を想定したシナリオを策定しました(2025年4月に見直し実施)。その結果を示します(図2)。脱炭素へ貢献、サーキュラーエコノミーを推進している社会を「1.5℃シナリオ」、逆に、脱炭素が遅れ、サーキュラーエコノミーも遅れている社会を「4℃シナリオ」と想定しています。

図2 4つのシナリオ

1.5℃シナリオに相当する社会は「A:脱炭素循環型社会」と位置づけ、Aに対してサーキュラーエコノミーが進まない社会は「B:低炭素大量消費社会」と想定し、Aに対して脱炭素が進まない社会は「C:化石依存循環型社会」と想定しました。4℃シナリオに相当する社会は「D:エントロピー増大社会」と位置づけました。

各社会について、概要を以下に示します。

●産業への影響

脱炭素貢献とサーキュラーエコノミー関連の規制、技術革新が同時に進むことにより、カーボンニュートラル社会のインフラとサーキュラーエコノミーの基盤とが整備される。これに伴い、自動車、不動産業界での脱炭素投資が加速し、サプライチェーンにまつわる業界がモノの長期利用を前提としたビジネスモデルにシフトしていく。また、製品単位に留まらず、カーボンニュートラルとサーキュラーエコノミーによる持続可能性を掲げた都市・街づくりにも投資が集まると予想される。

●顧客価値の変化

消費者:環境性、コスト低減、エシカル、オンデマンド性等

企業:環境性、コスト削減(省エネ、アセットライト、燃費向上等)、効果・効率向上(消費者価値の最大化(体験価値向上等))、情報開示の充実

●産業への影響

規制(NEV/ZEV規制、ZEH/ZEB 補助政策等)や技術革新(再生可能エネルギー、蓄電池のコスト低減等)により、特に自動車、不動産業界では脱炭素に向けた規格化や投資が集まり、電動化、再生可能エネルギーインフラへ移行。再生可能エネルギー、水素等の採用が進む。

●顧客価値の変化

消費者:環境性、コスト低減(省エネ、燃費向上等)

企業:環境性、省エネ・燃費向上(小型軽量化、高密度・大容量、高効率等)

●産業への影響

廃プラ、サーキュラーエコノミー関連の規制や技術革新(データ連携、マテリアルリサイクル等)により、サプライチェーンのムダを無くし、サーキュラーエコノミーへ移行。これに伴い、サプライチェーンにまつわる企業(製造業、流通等)の活動が物販・消費を中心としたビジネスモデルから利用・シェア・修理といったモノの長期利用を前提としたビジネスモデルへシフト。また、回収網の整備、マテリアルリサイクルも進み、循環資源を活用した製品群が主流に。

●顧客価値の変化

消費者:環境性、エシカル、オンデマンド性等

企業:効果・効率向上(消費者価値の最大化(体験価値向上等))、コスト削減(省エネ、アセットライト等)

●産業への影響

降水量・パターンの変化により農作物の収量・品質のコントロールが難しくなり、流通におけるムダを無くした需給マッチング型の消費へと移行。慢性的な気温上昇による生活・労働環境の悪化、疾病増加により、室内環境や健康に関わる企業(建築、家電、ヘルスケア等)への要求が高まる。災害の増加に対応し、サプライチェーンを維持するためのインフラ強靭化への投資が進む。

●顧客価値の変化

消費者:ライフラインの安定・レジリエンス、健康

企業:生産性向上、需給マッチング、サプライチェーンのレジリエンス

各シナリオで想定される社会に対して、当社グループは以下の7事業会社にて対応可能です。

- パナソニック(株)

(くらしアプライアンス社・空質空調社・コールドチェーンソリューションズ社・エレクトリックワークス社) - パナソニック コネクト(株)

- パナソニック インダストリー(株)

- パナソニック エナジー(株)

- パナソニック エンターテインメント&コミュニケーション(株)

- パナソニック ハウジングソリューションズ(株)

各社会に対応する6事業会社の気候変動視点での戦略の一部を以下に示します。

それぞれ、どの社会に対応可能かA~Dを記載しています。また、財務関連情報として、各事業会社の2024年度の売上金額を記載しています。

1. パナソニック(株)

2024年度売上高35,842億円

1-1. くらしアプライアンス社

|  |  |  | |

|  |  |

1-2. 空質空調社

|  |  |  |  |

|  |  |  |  |

1-3. コールドチェーンソリューションズ社

|  |  |  | |

|  |  |

1-4. エレクトリックワークス社

|  |  |  |  |

1-5. 直轄(水素関連事業)

|  |  |  |

2. パナソニック コネクト(株)

2024年度売上高13,332億円

|  |  | ||

|  |  |

3. パナソニック インダストリー(株)

2024年度売上高10,836億円

|  |  | ||

|  |  | ||

|  |  |  | |

|  |  |

4. パナソニック エナジー(株)

2024年度売上高8,732億円

|  |  |  | |

|  |  |  |

5. パナソニック エンターテインメント&コミュニケーション(株)

2024年度売上高2,780億円

|  |  | ||

|  |  |

6. パナソニック ハウジングソリューションズ(株)

2024年度売上高4,795億円

|  |  | ||

|  |  | ||

|  |  |

シナリオ分析の結果、4つのシナリオのどの社会が実現しても、当社グループのいずれかの事業が対応可能であり、当社グループ戦略のレジリエンスが検証できました。また、当社グループは事業を通じて、社会全体のサステナビリティ実現に大きく貢献することができ、(Aで示す)1.5℃シナリオで想定される社会を目指していきます。